29页财报深度解剖 力劲科技(00558)是否是一家被低估的企业?

(00558),其成立时间表可追溯到1979年,38年过去,目前已成长为世界上最大的压铸机生产商。

这家企业的产业版图横跨、、及意大利四地,在深圳、中山、上海、宁波、昆山、阜新、重庆、,以及意大利拥有9大现代化装备研发和生产,占地面积超过100万平方米,覆盖大中华地区最发达的华南、华东、华北和,以及东亚、欧洲等市场区域。

这家公司2016年的营收为32.25亿元,净利润1.37亿元。但如果告诉你,这家公司市值不到8亿港元(单位下同),市盈率仅仅5倍出头,市净率0.44倍,那么,你会不会认为这家公司被严重低估呢?

事实不能立于沙滩之上,而是要站在坚固的水泥地里。光鲜的表面数据仅仅是一个表征,惟有抽丝拨茧才能触达的彼岸。在过去的两天里,智通财经通过阅读、分析力劲科技29页的2016年财报,力图还原在本文题目里针对力劲科技的疑问。

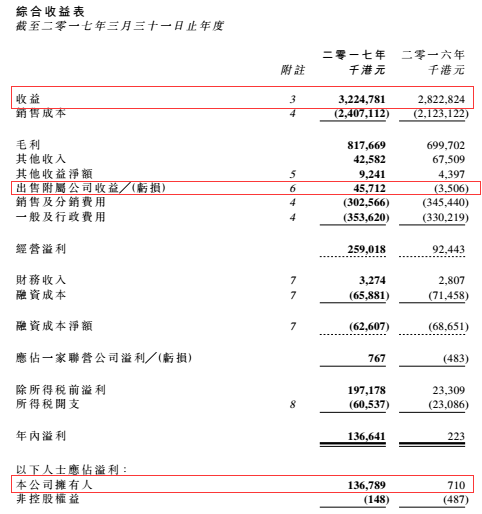

年报显示,力劲科技2016年实现收入32.25亿元,同比增长14.2%,毛利为8.18亿元,同比增长16.85%,毛利率为25.36%,净利润1.37亿元,同比增长191.67倍。

业绩确实是增长了,但为何说增长质量高呢?智通财经注意到,其2016年的销售成本为24.07亿元,同比增长13.38%,其中,销售及分销费用3.03亿元同比减少12.2%,一般及行政费用3.53亿元同比增长6.97%。也就是说,力劲的收入增长能够覆盖其成本的增长。

净利润方面,力劲2016年实现的净利润1.37亿元中,有4571.2万元来自出售附属公司获得的收益,而这一项2015年为亏损350.6万元。如果把这一部分收益扣除,其净利润为9092.9万元,但即使如此其净利润依然增长127.1倍。

公司经营活动产生的现金流是多少呢?这一点很遗憾,公司在其“袖珍”年报中并未单独披露现金流量表,但我们依然可以通过其现金状况来分析。年报显示,公司的现金及现金及现金等价物为4.23亿元,2015年同期这一数据为3.3亿元,2016年同比增长28.18%。同样,我们用“一刀切”的方式直接剔除出售附属公司获得的收益4571.2万元,其增长率依然达到14.55%,超过收入的增幅。

在力劲45.62亿元的总资产中,包括28.06亿元的流动资产,占比61.51%;固定资产17.56亿元,占比38.49%。

在流动资产中,存货为10.62亿元,应收贸易款项及应收票据为10.8亿元,两者合计21.42亿元,占总资产的46.95%。因此,力劲科技资产的好坏,很大程度上取决于上述两项资产的变现能力。

智通财经注意到,2016年力劲的存货周转为161.67天,2015年为206.5天,2014年为190.5天,可见力劲的存货变现能力有较为明显的提升。

在应收账款方面,期末,力劲的应收账款总额为8.79亿元,同比下降2.76%。其中90日内的应收账款为5.03亿元,占比57.3%,同比增长7.7%;而账龄较长的应收账款,如181至365日的应收账款,金额为1.05亿元同比下降23.91%,一年以上应收账款1.75亿元,同比下降6.9%。这说明力劲应收账款变现能力也有一定程度提升。

根据年报,力劲的每股收益为0.12港元,每股净资产为1.53港元。6月30日,其收盘价为0.67港元,据此计算,市盈率为5.58倍,市净率为0.44倍。

港交所资料显示,力劲目前的股权结构较为集中,大股东和第二大股东的持股比例超过了70%。

在股权变动上,公司董事会兼执行董事,张俏英与4月26日亿0.8港元的均价,增持公司股份2000万股,张俏英目前持有公司股份6.74亿股,占比59.45%。另外,唐葵于5月4日以0.8港元的均价减持公司股份2000万股,唐葵目前持有公司股份1.5亿股,占比13.24%。

智通财经查阅资料发现,唐葵是前新加坡投资机构淡马锡(Temasek)中国控股高级董事总经理。目前是一家中国私人股本基金——方源资本(FountainVest)的总裁。唐葵于2011年初投资入股力劲科技。

据悉,唐葵当年投资力劲是看中力劲科技正在沿袭华为的收益模式,同时其专长于大型压铸和精密制造领域,所生产的数控机床通过电脑三维设计好模型、用机械手自动加工,成本远低于、日本同行。

而更大的逻辑背景在于,中国制造业的升级,加上劳动成本上升,自动化、机器人将成为中国制造业的未来趋势。

唐葵曾展望道,力劲科技将成为国内大消费和进口替代的受益者;汽车等高端制造业的推动者。

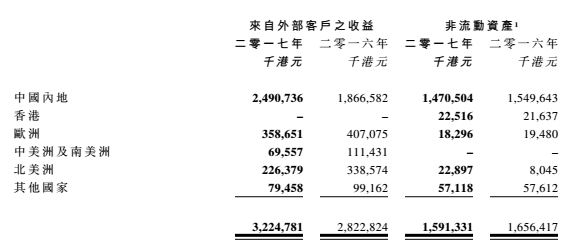

从收入结构上看,2016年,力劲实现的32.24亿元收入中,有22.41来自压铸机的销售,占比69.5%,来自中国内地的收入为15.56亿元,同比增长20.7%。注塑机销售收入8.49亿元,同比增长70.2%,占比26.31%。地域分布来看,总收入中24.9亿元来自中国内地,占比77.23%。因此,力劲必须直接面对来自中国内地同行的竞争。

智通财经注意到,伊之密(300415)是一家主营注塑机和压铸机的内地上市企业。2016年年报显示,该公司总收入14.43亿元人民币,同比增长21.35%,净利润1.13亿元人民币,同比增长55.9%。收入构成中,注塑机业务营业收入8.66亿元人民币,占比60.02%,毛利率33.63%,压铸机业务收入4.29亿元人民币,占比29.73%,毛利率42.06%。今年一季度该公司实现收入4.12亿元人民币,同比增长54.01%,净利润5198.56万元人民币,同比增长319.17%。

通过对比可以发现,力劲科技虽然在压铸机的生产规模上要远远大于伊之密,但其毛利率和收入的增速却不及伊之密,可见力劲在内地面临的竞争压力较大。

不过在估值上,伊之密目前的PE为30倍,PB为7.34倍,不知力劲是否会一声叹息,到底是人不识货?还是内地人钱太多?

- 标签:上海股家科技有限公司

- 编辑:唐志钢

- 相关文章